美国拍卖期国债,投资者如何把握机会

美国拍卖期国债是全球投资者广泛关注的一个投资工具,因其相对稳定和低风险的特点,成为许多保守型投资者的首选。对于投资者而言,如何在美国拍卖期国债的拍卖过程中把握机会,优化自己的投资收益,是一个至关重要的问题。本文将详细探讨如何通过理解美国国债拍卖机制、分析市场动态以及合理的投资策略,帮助投资者更好地在这一市场中立足。

了解美国拍卖期国债的拍卖机制

美国国债的拍卖通常分为竞争性和非竞争性两种方式。竞争性投标允许投资者竞标特定的收益率,而非竞争性投标则不设定价格,由政府根据市场情况确定收益率。在拍卖中,政府通过这种方式吸引大量资金,而投资者则可以根据自己的需求选择最合适的投标方式。对于普通投资者来说,非竞争性投标是一个较为稳妥的选择,能够确保获得债券,而不必担心市场波动带来的影响。

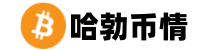

分析市场动态与拍卖时机

在拍卖前,市场的动态往往会影响到国债的需求和收益率。投资者需要关注经济数据、市场预期以及央行的货币政策等因素。例如,美国的就业数据、通胀数据以及美联储的利率决策,都会对国债市场产生重要影响。了解这些信息,能够帮助投资者判断何时进入拍卖市场,避免高位买入或错过低价机会。

投资者应如何选择债券期限

美国国债有不同的期限,从短期的4周、13周,到长期的10年期、30年期等不同选择。短期国债一般利率较低,但风险也较小,适合那些风险厌恶型的投资者。而长期国债则提供较高的回报,但也伴随着利率风险。投资者应根据自身的资金状况和风险承受能力来选择合适的债券期限,确保投资组合的平衡。

风险管理与收益优化策略

尽管美国国债被认为是低风险的投资工具,但投资者仍然需要进行风险管理。首先,投资者可以通过分散投资来降低单一债券风险;其次,投资者应定期调整投资策略,尤其在利率变化较大的情况下,及时进行再投资或调整债券期限。此外,还可以通过分析债券的信用评级,挑选更加稳定的债券,从而提升整体收益。

总结

总的来说,投资美国拍卖期国债需要综合考虑拍卖机制、市场动态、债券期限选择以及风险管理等因素。只有深入了解这些内容,投资者才能在美国国债市场中把握机会,实现更好的投资回报。